|

| 相続税や贈与税を節税する時に絶対に知っておくべき事 |

相続税を少しでも安くしたいと誰しもが考えることではないでしょうか?相続税の対策をしっかりしておけば確実に節税をすることが出来ます。相続税は平成27年度の改正により、大増税されておりますので節税の知識をしっかり身につけていきましょう。

|

|

|

みなさんに最初にご質問します。あなたは、現金5,000万円を保有しております。

|

|

簡単に説明すると、AよりもBの方が相続税の評価額が30%ダウンします。上記の2つのケースでは、相続税にどれだけの違いが出るでしょうか?

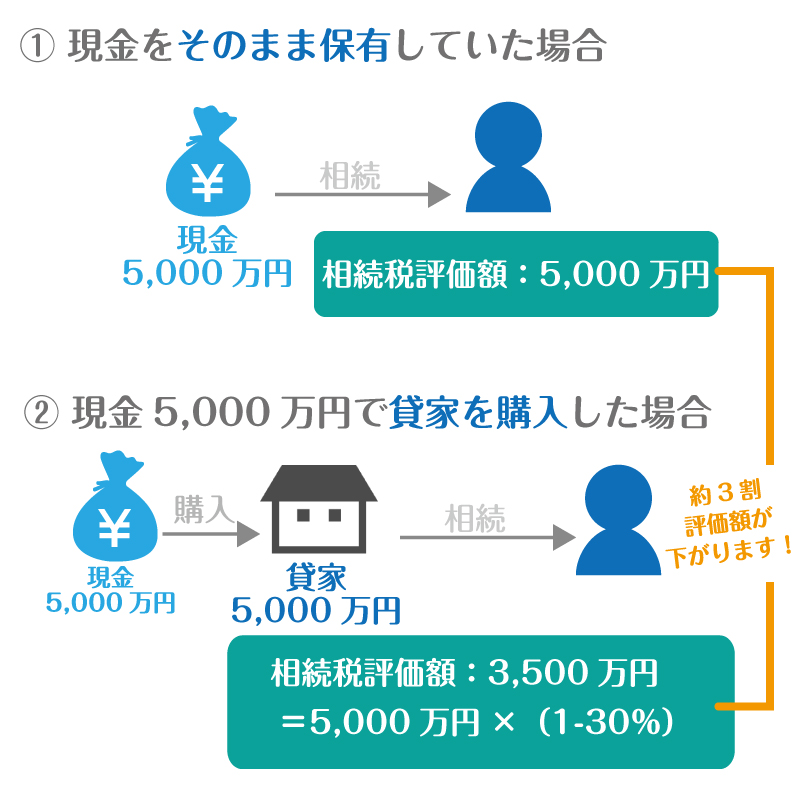

現金そのものを保有している場合には税金計算のもとになる相続税評価額を下げることは出来ません。

しかし、現金で不動産を購入すると、不動産の相続税評価額は、現金で持っているときよりも約3割価値が下がります。

|

|

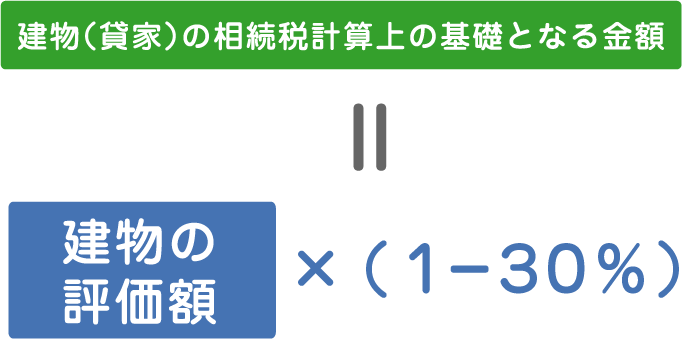

(例)現金5,000万円で購入した貸家の相続税評価額はいくらになるか?

※5,000万円の貸家は100%賃貸物件としてのみ使用していることを前提に説明します。

①現金をそのまま保有していたら相続税評価額は5,000万円

②現金5,000万円で貸家を購入した場合には、 相続税評価額はなんと

5,000万円×(1-30%)=3,500万円 となります。

|

|

これだけでなんと評価額が約3割減に!!

評価額が約3割減になることで、相続税が大幅に節税となります。 |

|

|

|

|

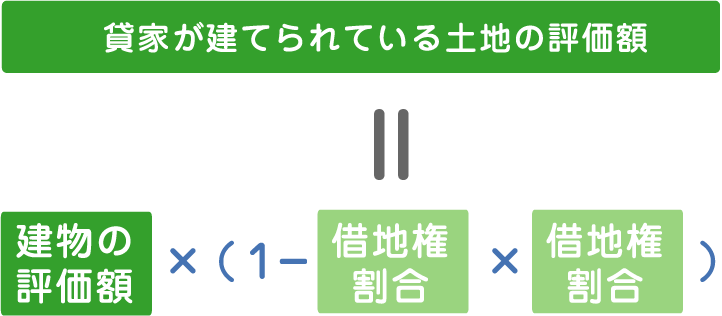

貸家(アパート)の敷地は、貸家建付地(賃貸用の建物を建てて、他人に貸している場合の土地)となり、約2割評価額が下がります。

約2割の評価減の理由は、 |

|

※借地権割合は60~70%(地域によって異なっています)

借家権割合は、全国一律30%となっています。

よって、上記の算式に当てはめると、借地権割合に借家権割合を掛けた分だけ評価が下がることとなります。

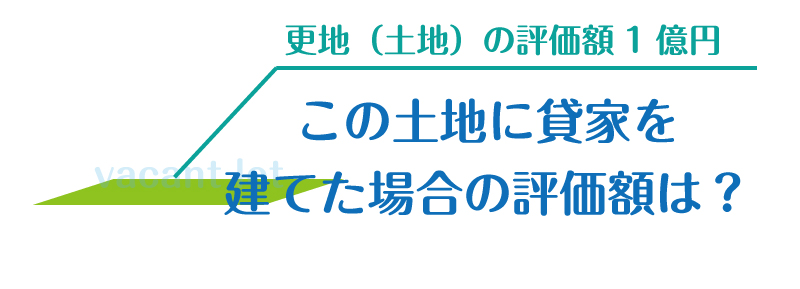

(例)更地(土地)の評価額1億円

この更地の上に貸家を建設した場合

|

|

①貸家を建てなければ、土地の評価額は1億円

②貸家を建てた場合の土地の評価額は?

《借地権割合60%の場合》

1億円×(1―60%×30%)=8,200万円

なんと土地の評価額が18%ダウン |

または

《借地権割合70%の場合》

1億円×(1―70%×30%)=7,900万円

なんと土地の評価額が21%ダウン |

※借地権割合は地域によって60%か70%となるため、どちらの場合もご説明致しました。

よって、貸家を建てるだけで、『約2割』土地の評価額を下げることが出来るのです。

|

|

|

○ ワンルーム販売会社だと、ワンルームを販売

○ 建築会社だと、賃貸マンションを建築

といったようにゴールありきの提案をされる業者が多いのですが、本来であれば、不動産による相続対策は、相続対策をトータルでプランニングしたいという方は、相続対策の専門家に事前に相談しましょう。

|

|

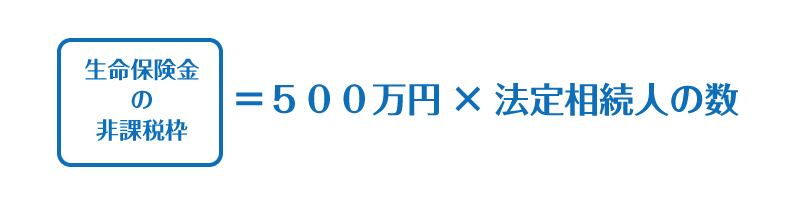

生命保険は、病気、ケガ、死亡に備えて加入するものですが、節税商品として使うことができるのです。多くの方は、自分が死んだときの保険金の受取人を妻にしています。

相続のときに、自分が死亡し、妻が保険金を受け取ると、税法上は相続財産とみなされます。

受け取った保険金も含めて、相続税は計算されます。

ただし、妻が受け取る保険金のうち、

|

|

に、自動的になります。

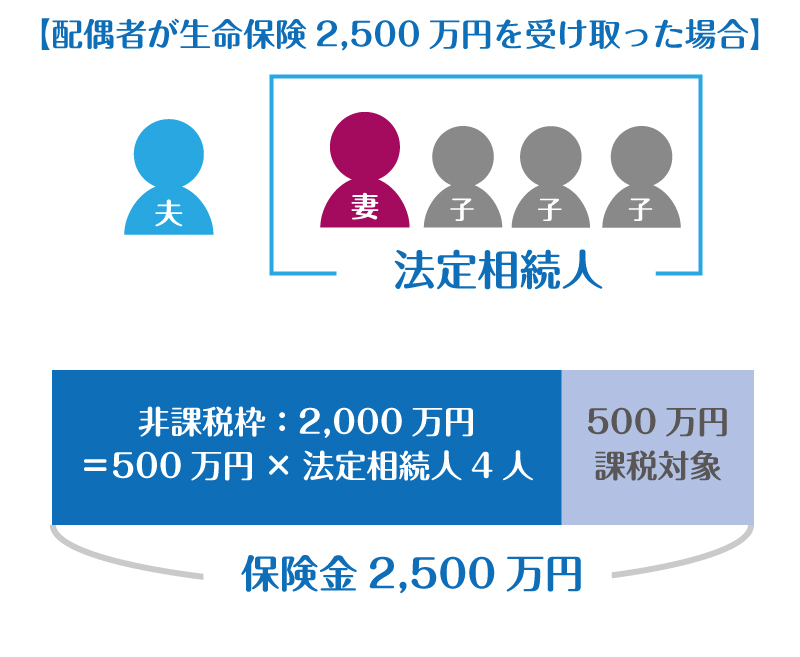

(例) 夫(あなた)に家族で妻と子供が3人いる場合

妻と子供3人が法定相続人であるため、500万円×4人の2,000万円までの

保険金は、相続財産とみなさなくてもよいこととなっております。

2,000万円を超えた保険金には、相続税が課税されます。

仮に銀行にお金を預けているだけであれば2,000万円には相続税が課税されます。

この相続税を課税されないためにも2,000万円の生命保険に入ることで

節税をすることが出来ます。 |

|

生命保険には、「終身保険」や「養老保険」など、支払った保険料のうちほぼ100%戻ってくる商品もあります。

保険料は掛け捨てしかないと思っている方も多くいるのですが、その考えは間違っております。もちろんほぼ100%戻ってくる商品であっても死亡や、病気になったときには、保険金も支払われます。

つまり、支払った保険料がそのまま戻ってきて、かつ節税になるので、貯蓄型の生命保険は非常にお得になります。 |

|

|

|

|

| ① 養子縁組による節税効果は? |

|

①基礎控除額が増える

相続人が1人増えると、基礎控除額が600万円増加します。

②生命保険の非課税枠が増える

相続人が1人増えると、非課税の枠が一人分の500万円が増加します。

③相続税の税率が下がる

相続人が増えると、相続人1人あたりの受け取り金額が少なくなります。

よって、税率の区分が変わって税金が安くなることがあります。

|

| ② 養子縁組による注意点 |

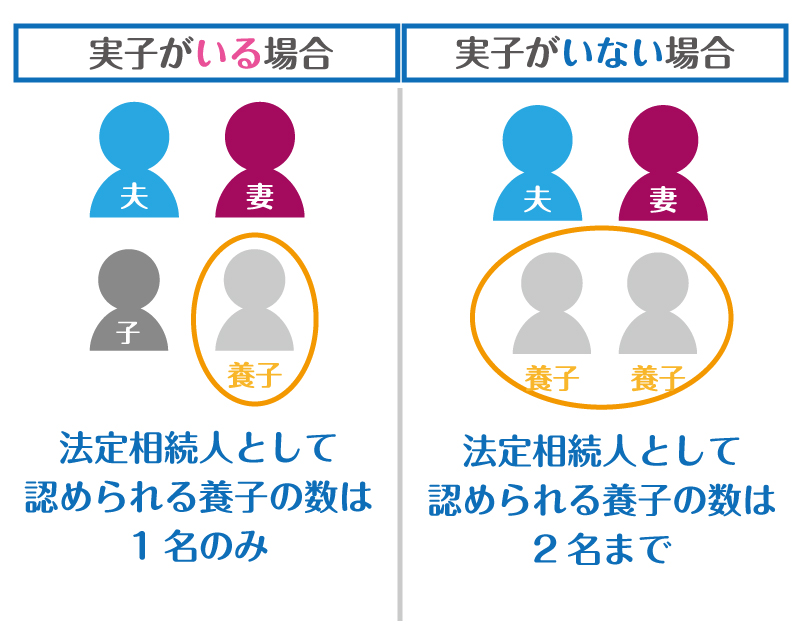

ここまで読んで頂いた方は、養子を増やしていけば、相続税をどこまででも減らすことが可能では?と感じた方もいるのではないでしょうか?

相続税を計算する上での養子の人数には、 一定の制限が加えられております。

・亡くなった方に実の子供がいる場合

⇒ 法定相続人の数に含めることができる養子の数は一人まで

・亡くなった方に実の子供がいない場合

⇒ この場合の法定相続人の数に含められる養子の数は全部で二人まで

|

|

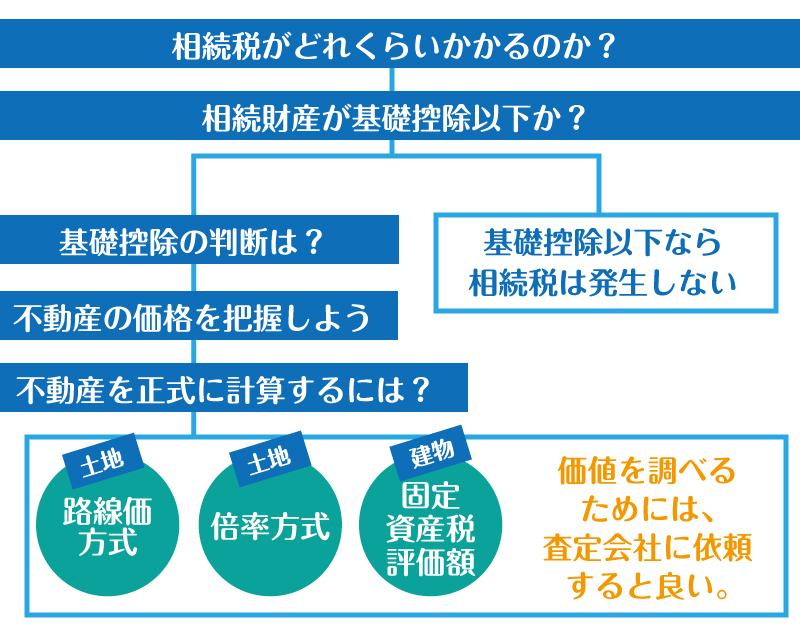

そもそも、相続税がどれくらいかかるのかご存知でしょうか?

基礎控除以下であれば、相続税は発生しないのです。基礎控除以下かどうかを判断するためには、不動産の価格を把握しなければ求められない方が多いでしょう。不動産は、正式に計算するためには、

・土地であれば、路線価方式や、倍率方式

・建物であれば、固定資産税評価額

を使って計算しなければなりませんが、相続税の専門家でなければ難しいでしょう。

その難しい不動産の価値を調べる計算を査定会社に依頼するとよいのではないでしょうか?

査定された金額は、相続税の計算で使う金額とは異なりますが、土地であれば、ネットで査定してもらった金額の約7割が相続税の計算で利用する金額、建物であれば、ネットで査定してもらった金額の5割~7割が相続税の計算で利用する金額となります。

|

|

|

|

|

|

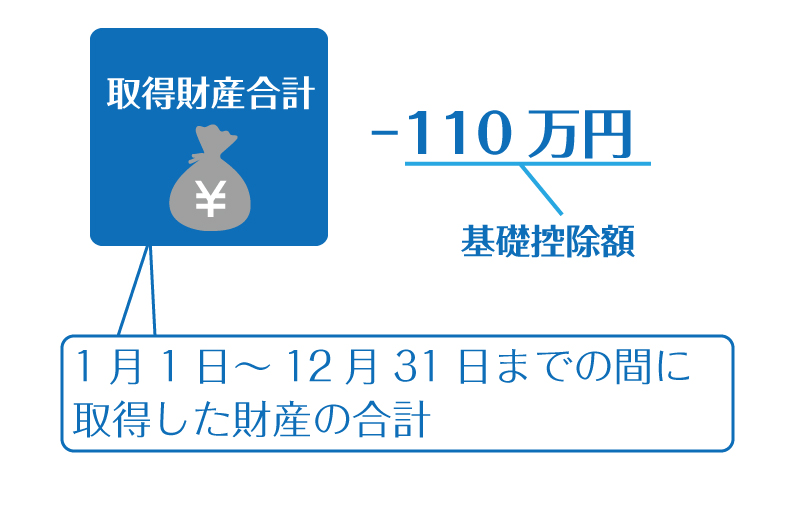

| 贈与税は一人が1月1日から12月31日までの間に取得した財産の合計額から基礎控除額の110万円を差し引いた残りの金額に対してかかります。 |

|

この金額に対して贈与税が課税されます。

つまり、1年間に取得した財産の合計額が110万円以下であれば贈与税はかからず、申告も不要となります。

110万円の基礎控除は贈与を受ける人ごとに認められます。

たとえば、4人の子供に毎年110万円ずつ10年間贈与し続けると合計4,400万円の財産を無税で贈与することができます。

《注意点》

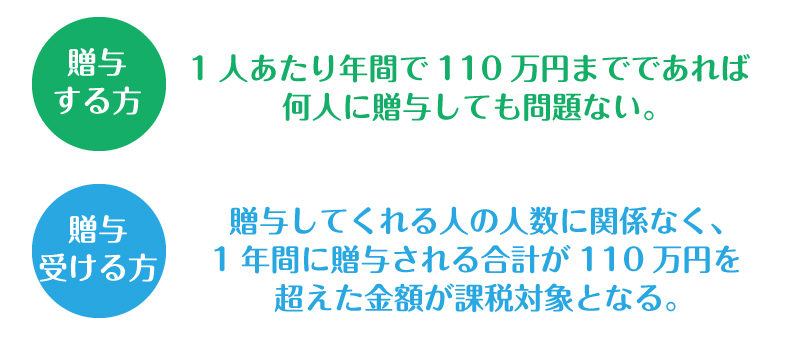

贈与する方と贈与を受ける方の立場を正確に理解する必要があります。 |

|

【贈与する方】

一人当たり1年間で110万円まで贈与しても、無税で贈与できます。つまり、4人それぞれに110万円ずつ贈与しても、贈与する方は、無税です。そのため、贈与する方が多くの財産を保有しているのであれば、一人でも多くの方に毎年110万円を贈与すると将来の相続税は安くなります。

【贈与を受ける方】

贈与を受ける方、つまり、もらう方は、1年に110万円までが無税です。仮に4人の方から110万円ずつ贈与を受けた場合には、合計440万円となりますが、贈与を受ける方は、

この分だけ課税されますのでご注意ください。

|

|

配偶者への贈与は、結婚して20年以上の配偶者に対して住宅または住宅取得のための資金贈与があった場合、贈与税の計算に際して2,000万円を控除する制度です。

110万円の基礎控除もあるので、基礎控除110万円+贈与税の配偶者控除2,000万円で合計2,110万円まで贈与税はかかりません。

この特例を利用する際の注意点は、同一の配偶者間では一生に一度しか適用を受けることができません。

何も考えることなく贈与すると不利益が及ぶ可能性がありますので、専門家と相談して実行に当たっては、タイミングや金額について検討することが重要となります。

この特例の適用を受けるためには、下記の3つの条件すべてを満たすことが必要となります。

①夫婦の婚姻期間が20年以上であること

②贈与を受ける者が住む住宅または住宅を取得するための資金の贈与であること

③贈与を受けた者が、その翌年3月15日までに贈与により取得した不動産に居住し、その後も引き続き居住する見込みであること |

|

|

|

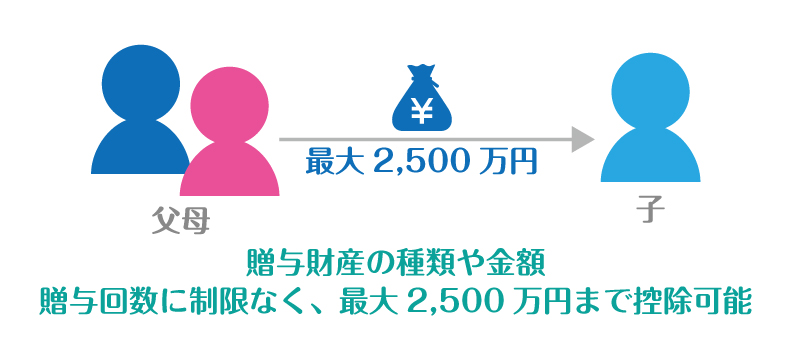

相続時精算課税制度とは、生前に2,500万円まで贈与しても贈与税がかからない特別控除額です。

2,500万円まで贈与できるため多額の資金が贈与税なしで子供に渡すことが可能です。 |

|

(注意点1)

相続時精算課税制度は撤回できないということです。

一度この制度を選択してしまうとその後は、撤回することはできません。

相続のときまで継続してこの制度が受贈者(贈与を受けた方)に適用されることになります。

(注意点2)

相続時精算課税制度を利用する場合、相続時には相続財産の他にこの制度により贈与を受けた

金額も加算して相続税を計算しなくてはなりません。

そのため、相続時精算課税は、将来相続税が発生しないような家庭の場合で、かつ、今のうちに

多くの財産が欲しい場合には相続時精算課税制度は非常にメリットがある制度となっております。

(注意点3)

相続時精算課税制度は、110万円の基礎控除とは併用できませんのでご注意ください。

相続時精算課税を更に詳しく書いた記事がありますので、こちらもご参照ください。

|

|

|

|

|

最大1,200万円までの住宅取得等資金贈与にかかる贈与税が非課税となります。

上記5でご説明させて頂きました暦年贈与(その年の1月1日から12月31日までの間に贈与を受けた財産額の合計)の基礎控除額をプラスすることで更に110万の合計1,310万円まで贈与税が非課税となります。

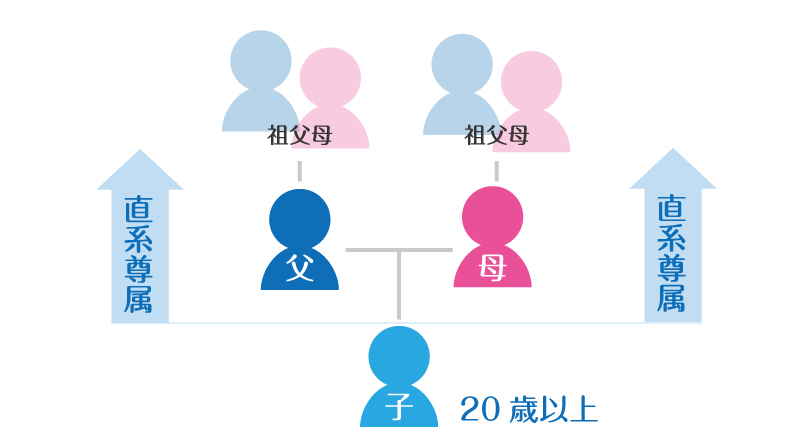

対象者は、父母および祖父母(直系尊属)からの贈与で、対象は贈与する年の1月1日に20歳以上の子・孫に限ります。

適用要件は、平成33年12月31日までに契約した住宅取得に適用されます。

対象の住宅は非常に範囲が細かいことから、不動産会社や税理士さんにご確認頂くことが重要になるでしょう。

(注意点1)

贈与した年の翌年3月15日までに住宅を取得し居住開始、または未完成・未入居でも完成後

すぐに居住することが確実であることが条件です

(注意点2)

この特例は住宅取得等のための資金に限られております。

|

|

|

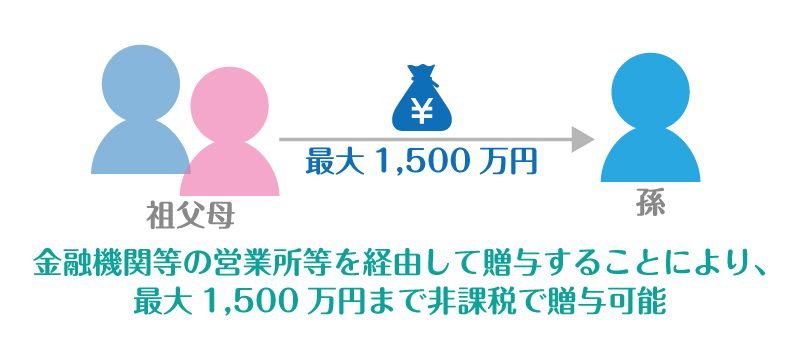

平成25年4月より「祖父母からの教育資金の一括贈与にかかる贈与税の非課税制度」が開始となりました。この制度は、子供一人につき1500万円までの贈与が非課税になる制度です。ただし、注意点としては、子供が30歳までに使いきれず資金が口座に残った場合は、残額に対し贈与税が課税されることとなっております。こちらの制度は、110万円の基礎控除と併用可能となります。

対象となる教育費は、『学校の教育費』と『学校以外の教育費』の2つに区分されます。

学校教育費とは、学校に直接支払うものの他に、教材や制服なども対象になりますが、塾や習い事の費用は、指導者に直接支払うもののみが対象となっております。

(注意点)

非課税枠1500万円のうち、「学校教育費のうち販売店に支払うもの」と「塾や習い事の費用」は、合わせて500万円が非課税限度額です。

|

|

| 上記5から9では、生前に贈与することで節税することができるという記事でした。 |

|

|

|

大きな土地を保有している方は知らなければ損するのがこの広大地評価です。大きな土地は、『広大地評価の利用』によって評価額が下がる可能があるのです。

この広大地評価を利用することで、広大地評価を利用するかしないかだけで、納税額が数百万円から数千万円違ってきます。

土地が最大で65%も評価減するため、納税額にも大きな違いが出てきます。広大地評価を利用出来るかどうかは、要件が非常に複雑なため、自分で判断するというのは難解です。

大きな土地を保有している方は、相続税に特化した税理士さんに相談してみて、この広大地評価を利用することが出来るかを相談してみてください。

この制度を利用出来るかどうかで、納税額に大きな違いが出てきます。 |

|

|

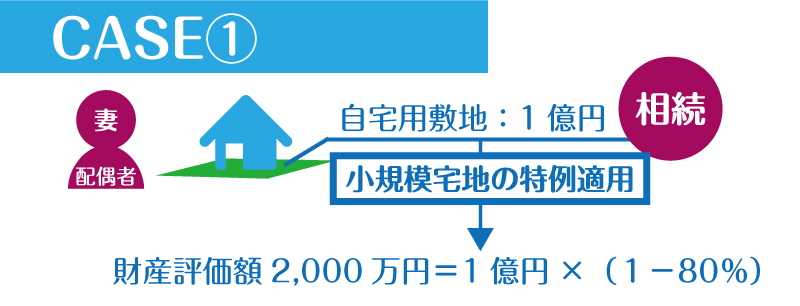

小規模宅地の特例(事業の用や居住の用の宅地等の価額の特例)は、相続財産のうちに、

①被相続人(相続財産を遺して亡くなった方)または被相続人と同一生計(一緒に暮らしている)親族の事業用または居住用になっていた宅地等

②建物等の敷地となっているもの

上記①②のいずれも満たしたものについて、一定の面積までの土地についての評価額を減額できる制度です。

土地の要件が複雑なのでここでは割愛させて頂きますが、50%~80%の評価減が可能なため、非常に節税効果が高いです。

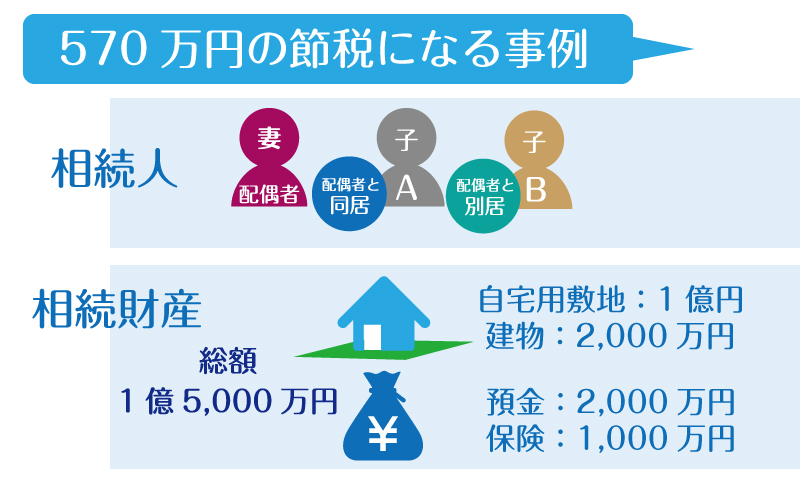

この小規模宅地の特例は実務上も頻繁に出てくるため、事例を使って説明しておきます。 |

| 小規模宅地の特例を使わないとどれだけ損するか? |

|

|

|

| 【ケース①】小規模宅地の特例を利用できる! |

|

|

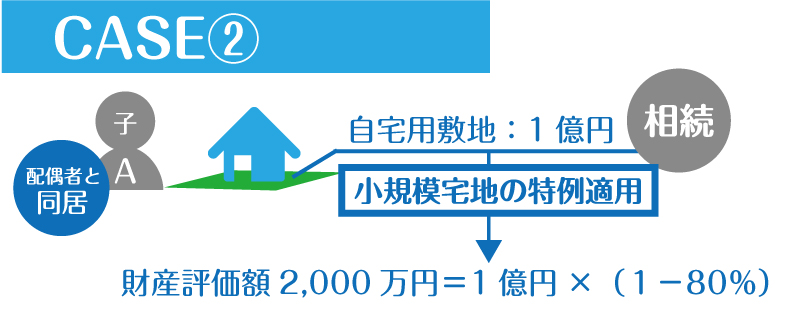

| 【ケース②】小規模宅地の特例を利用できる! |

|

|

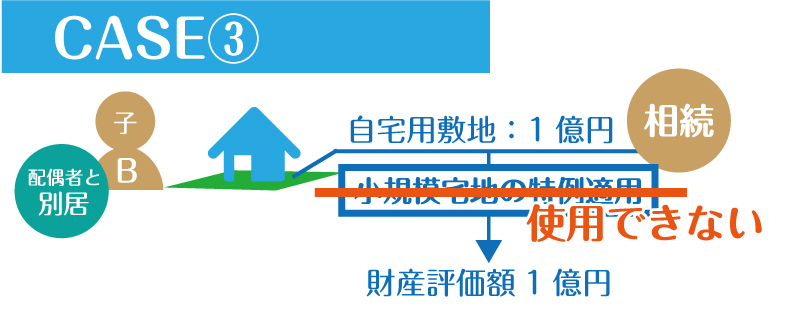

| 【ケース③】小規模宅地の特例が利用できない。 |

|

|

特例を使用した場合のケース①②

7,000万円✕1/2✕20%-200万円=160万円(配偶者の税金)

7,000万円✕1/4✕15%-50万円=55万円(子供Aの税金)

7,000万円✕1/4✕15%-50万円=55万円(子供Bの税金)

合計の相続税額は270万円

特例を利用するように工夫するだけで、1,225万円節税となります。 |

特例を使用できない場合のケース③

15,000万円-基礎控除(4,800万円)=10,200万円

10,200万円✕1/2 ×30%-700万円=830万円(配偶者の税金)

10,200万円✕1/4✕15%-50万円=332.5万円(子供Aの税金)

10,200万円✕1/4✕15%-50万円=332.5万円(子供Bの税金)

合計の相続税額は1,495万円 |

|

税務署では、節税については教えてくれません。

弊社リバティエステートでは、そういった節税に関する相談も受け付けてございますし、勉強会も開催しておりますので、ぜひお気軽にお声がけください。 |

|